El Gobierno ha puesto punto y final al beneficio fiscal que mantiene el patrimonio acumulado antes de 2007 en estos productos. Las gestoras temen que se puedan producir importantes retiradas de los partícipes jubilados para aplicarse el beneficio fiscal, según publica Expansión.

La reforma fiscal del Gobierno de Zapatero eliminó la exención fiscal de la tributación del 40% del importe rescatado de las aportaciones de planes de pensiones en forma de capital, pero la mantuvo para las aportaciones realizadas antes del 31 de diciembre de 2006.

«Ahora, –prosigue el artículo de Expansión– la reforma del IRPF que entrará en vigor en 2015 ha cambiado las reglas del juego. A partir de ese momento, para conservar el beneficio fiscal, estos rescates tendrán que realizarse en un máximo de dos años por quienes se jubilen después del 1 de enero de 2015.

Para quienes se hayan jubilado antes de 2010 y mantengan su ahorro, acumulado antes de 2007, la norma ha fijado un plazo máximo de ocho años a contar desde el 31 de diciembre de ese año de forma que terminará para todos los afectados en 2018.

Los partícipes de planes de pensiones que se retiren de la vida laboral entre 2011 y 2014 dispondrán de ocho años, a contar desde el momento de su jubilación. Este calendario supone que el 31 de diciembre de 2022 terminará definitivamente el plazo transitorio abierto por la reforma fiscal de 2007. Los rescates que se realicen después de esta fecha tope no contarán con la deducción fiscal del 40%.

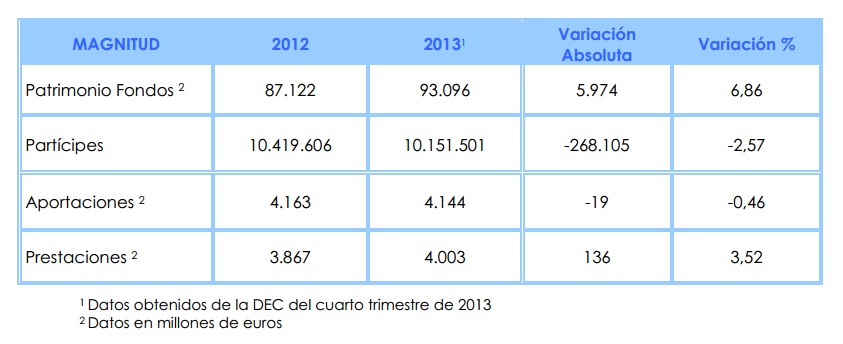

Los planes de pensiones acumulan ahora un patrimonio de 96.000 millones y 9,87 millones de partícipes. De este total, el 84%, 81.000 millones y 9,85 millones partícipes, ya estaba en la hucha de estos productos a finales de 2006.»

Cinco Días titula: «La banca canalizará pensiones privadas hacia los planes Ahorro 5»: «Así de seguro se muestra uno de los directivos españoles más veteranos en el ámbito de los planes de pensiones y el ahorro previsión, cuando se refiere al nuevo producto financiero creado por el Gobierno con la reforma fiscal.»

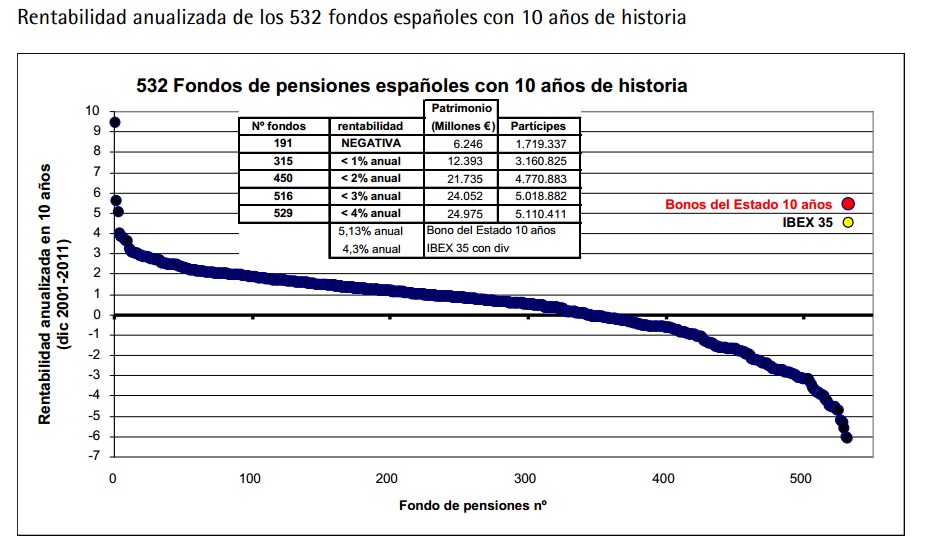

Expansión, en el texto citado, se hace eco de las las gestoras de planes de pensiones y afirma que «temen que los partícipes puedan optar por recuperar su ahorro cuanto antes mejor para asegurarse de que no pierden el beneficio fiscal, lo que ‘podría suponer una salida muy importante de patrimonio en los próximos años’.»